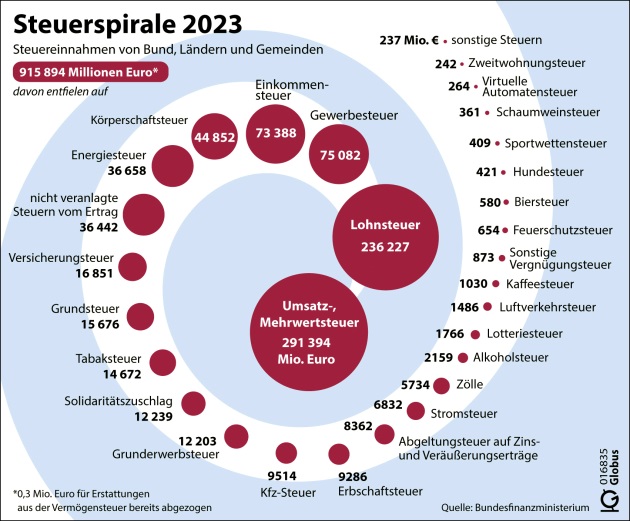

Die Steuereinnahmen in Deutschland sind im Jahr 2023 erneut gestiegen. Bund, Länder und Gemeinden verzeichneten insgesamt Einnahmen in Höhe von 915,9 Milliarden Euro. Das entspricht einem Plus von 20,2 Milliarden Euro oder 2,3 % im Vergleich zum Vorjahr. Dieser Anstieg reflektiert die Stabilität der deutschen Wirtschaft und den stetigen Bedarf an öffentlichen Einnahmen, um staatliche Ausgaben zu finanzieren. Ein genauer Blick auf die einzelnen Steuerarten zeigt, welche Erträge besonders stark zulegen konnten und welche Steuerarten stagnierten oder sogar rückläufig waren.

Die wichtigsten Steuerquellen im Überblick

Die drei größten Einnahmequellen des Jahres 2023 waren die Umsatzsteuer, die Lohnsteuer und die Gewerbesteuer. Diese Steuerarten machen zusammen mehr als 60 % der gesamten Steuereinnahmen aus und sind damit zentrale Bausteine der staatlichen Finanzierungsstruktur.

- Umsatz- und Mehrwertsteuer: 291,4 Milliarden Euro

- Die Umsatzsteuer ist die bedeutendste Einnahmequelle des Staates und bleibt mit einem Aufkommen von 291,4 Milliarden Euro stabil auf hohem Niveau. Der Anteil der Umsatzsteuer am Gesamtsteueraufkommen liegt bei rund 31,8 %.

- Hintergrund: Die Umsatzsteuer ist eine indirekte Steuer, die beim Konsum anfällt und daher auch stark von der Konsumneigung der Bevölkerung und der allgemeinen wirtschaftlichen Lage abhängt. In Phasen des wirtschaftlichen Wachstums steigen die Einnahmen aus der Umsatzsteuer entsprechend an.

- Implikationen für Finanz- und Nachfolgeplaner: Für Nachfolger von Unternehmen oder Vermögensverwalter ist es entscheidend, die Umsatzsteuerverpflichtungen genau zu kennen. Ein typisches Beispiel ist die Übertragung von Unternehmensteilen, bei der die Umsatzsteuerpflicht auf Käufer und Erben übergehen kann, wenn diese nicht rechtzeitig steuerlich beraten werden.

- Lohnsteuer: 236,2 Milliarden Euro

- Die Lohnsteuer steht an zweiter Stelle der wichtigsten Einnahmequellen und macht rund 25,8 % der Gesamteinnahmen aus. Mit einem Anstieg um 4 % gegenüber dem Vorjahr zeigt sich die Stabilität des Arbeitsmarkts und die positive Entwicklung der Löhne in Deutschland.

- Hintergrund: Die Lohnsteuer wird direkt vom Gehalt der Arbeitnehmer einbehalten und fließt damit kontinuierlich in die öffentlichen Kassen. Sie ist eng gekoppelt an die Einkommensentwicklung und die Beschäftigungszahlen.

- Implikationen für Finanz- und Nachfolgeplaner: In der Nachfolgeplanung ist die Lohnsteuer besonders bei der Gestaltung von Beteiligungsmodellen und der Verteilung von Unternehmensanteilen an Familienmitglieder zu beachten. So können steuerlich begünstigte Mitarbeiterbeteiligungen oder Betriebsaufspaltungen eine lohnsteuerliche Belastung verringern.

- Gewerbesteuer: 75,1 Milliarden Euro

- Die Gewerbesteuer, die primär von Unternehmen entrichtet wird, verzeichnete einen Zuwachs von 6,9 % und bleibt damit die wichtigste Einnahmequelle der Gemeinden. Sie ist stark abhängig von der Ertragslage der Unternehmen und kann in wirtschaftlich schwierigen Zeiten erheblich schwanken.

- Hintergrund: Besonders Kommunen und Städte sind auf die Gewerbesteuer angewiesen, da sie diese Einnahmen für ihre Infrastruktur- und Sozialausgaben nutzen.

- Implikationen für Finanz- und Nachfolgeplaner: In der Unternehmensnachfolgeplanung ist die Gewerbesteuer besonders kritisch, da sie im Fall von Gewinnverschiebungen oder Verlagerungen von Betriebsstätten schnell zu erheblichen Steuerbelastungen führen kann. Eine frühzeitige Einbindung eines Steuerberaters ist hier unumgänglich, um steuerliche Nachteile zu vermeiden.

Überraschende Entwicklungen im Jahr 2023

Einige Steuerarten haben im Jahr 2023 außergewöhnliche Wachstumsraten gezeigt:

- Rennwettsteuer: Mit einem Plus von 36,1 % verzeichnete die Rennwettsteuer den stärksten Anstieg. Diese Steuerart betrifft die Wetteinsätze im Pferderennsport und andere Wettveranstaltungen.

- Luftverkehrsteuer: Auch die Luftverkehrsteuer legte deutlich um 30,3 % zu, was auf die Erholung des internationalen Reiseverkehrs nach den Pandemiejahren hinweist.

- Abgeltungsteuer auf Zins- und Veräußerungserträge: Die Abgeltungsteuer auf Kapitalerträge stieg um 27,5 %. Dies ist ein Hinweis auf eine erhöhte Aktivität an den Finanzmärkten, sowohl im Bereich der Dividendenzahlungen als auch bei Veräußerungen von Wertpapieren.

Diese Entwicklungen sind für Finanz- und Nachfolgeplaner von großer Bedeutung, da sie auf kurzfristige Marktveränderungen hinweisen, die sich auch auf die individuelle Vermögensplanung auswirken können.

Fokus auf die Bundes-, Landes- und Gemeindesteuern

Die Steuereinnahmen lassen sich grob in Gemeinschaftsteuern, reine Bundessteuern und Gemeindesteuern unterteilen:

- Gemeinschaftsteuern: Diese umfassen die Einkommensteuer, Körperschaftsteuer, Umsatzsteuer und Gewerbesteuer. Mit insgesamt 690,7 Milliarden Euro (+2,3 %) sind sie die bedeutendste Einnahmequelle.

- Reine Bundessteuern: Hierzu zählen u.a. die Energiesteuer (36,7 Milliarden Euro, +8,9 %) und die Kfz-Steuer (9,5 Milliarden Euro). Die Energiesteuer verzeichnete den stärksten Zuwachs bei den Bundessteuern und reflektiert die Entwicklungen im Energiemarkt und die anhaltende Diskussion um die CO2-Bepreisung.

- Landes- und Gemeindesteuern: Bei den Landessteuern ist die Grunderwerbsteuer besonders hervorzuheben, die trotz eines Rückgangs um 28,7 % mit 12,2 Milliarden Euro die größte Quelle darstellt. Diese Steuerart unterliegt starken Schwankungen, abhängig von der Immobilienmarktsituation und den Transaktionsvolumina.

Was bedeutet das für die Nachfolgeplanung?

Für Finanz- und Nachfolgeplaner ist es entscheidend, diese Entwicklungen im Blick zu behalten und steuerlich vorausschauend zu planen. Eine erfolgreiche Nachfolgestrategie muss nicht nur steuerliche Optimierungen berücksichtigen, sondern auch die potenziellen steuerlichen Belastungen von zukünftigen Einnahmequellen genau einbeziehen. Dabei ist die Berücksichtigung der unterschiedlichen Steuerarten essenziell, um Steuerfallen zu vermeiden und die Vermögenswerte langfristig zu sichern.

Zudem sollten Finanzplaner regelmäßig die aktuelle Gesetzgebung und mögliche zukünftige Änderungen berücksichtigen. Bereits in der Koalitionsvereinbarung der Bundesregierung wurden Anpassungen in der Vermögensbesteuerung sowie eine Überprüfung der Erbschaftsteuer angedeutet, die in den kommenden Jahren in Kraft treten könnten.

Fazit

Die Steuereinnahmen 2023 zeigen, dass Deutschland eine hohe Steuerstabilität aufweist, jedoch gleichzeitig komplexe steuerliche Herausforderungen birgt. Finanz- und Nachfolgeplaner sind gefordert, ihre Strategien regelmäßig zu überprüfen und anzupassen, um ihren Mandanten eine optimale steuerliche Gestaltung und Planung zu ermöglichen. Eine enge Zusammenarbeit mit Steuerberatern und Anwälten ist dabei essenziell, um auf die komplexe Rechtslage und die sich verändernde Steuerlandschaft bestmöglich vorbereitet zu sein.